インボイス制度が完全体になるのは2029年10月|消費税

消費税のインボイス制度が2023年10月から始まります。

税法は、改正にともない実務に大きな影響を与える場合、急に制度を変更するのではなく、段階を踏んで徐々に変更していきます。

これを経過措置といいます。

インボイス制度も同様に経過措置が設けられており、完全体になるの2029年10月です。

1 インボイス制度の概要

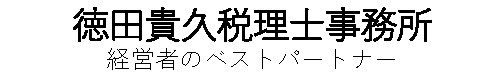

【1】インボイス(適格請求書)

この制度でいうインボイスとは適格請求書を指します。

適格請求書とは、現在の区分記載請求書に一定の記載事項が追加されたものです。

(1)区分記載請求書の記載事項

① 発行者の氏名または名称

② 取引年月日

③ 取引内容

④ 取引金額

⑤ 交付を受ける者の氏名または名称

⑥ 軽減税率の対象品目である旨

⑦ 税率ごとに合計して対価の額(税込)

(2)適格請求書で追加された記載項目

① 登録番号(税務署に申請書を提出して取得します。申請した事業者を登録事業者といいます。)

② 適用税率

③ 消費税額等

【2】インボイス制度

インボイス制度とは、この適格請求書を売手側と買手側で下記のように取り扱うように定めたものです。

(1)売手側

売手である登録事業者は、買手である取引相手(課税事業者)から求められたときは、インボイスを交付する義務があります(交付したインボイスの写しを保存)。

(2)買手側

買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けたインボイス(※)の保存等の義務があります。

(※)買手は、インボイスの記載事項を満たした仕入明細書等を自分で作成し、売手側の確認を受けたもので代用可能。

【3】まとめ

納税する消費税=売上等で受け取った消費税-経費等で支払った消費税

インボイス制度に則った請求書(インボイス)を発行しないと、取引相手は、納税する消費税を計算する際、経費等で支払った消費税を控除できません。

インボイスを発行するためには、税務署に申請し、登録事業者となる必要があります。

登録事業者は、消費税の納税義務者しかなることができません。

今まで、消費税の納税義務がなかった小規模な事業者は、消費税の納税義務を自ら負うか、登録事業者にならないという選択をしなければなりません。

あなたがもし同じ金額で取引するとしたら、経費等で支払った消費税を控除できる相手と取引しますか?それとも控除できない相手としますか?

という、小規模事業者にはちょっとツライ制度です。

徳田の経験上、一人で経営している飲食店や商店は、消費税の納税義務が発生する売上1,000万円以下の事業者が多いです。

2 経過措置

上記で、経費等で支払った消費税を控除できません。と記載しましたが、ここに経過措置が設けられています。

【1】2023年9月30日まで

消費税の納税義務がない事業者に経費等を支払った場合でも、経費等で支払った消費税の全額を控除できます。

1,100,000円(税込)の場合、100,000円を控除

【2】2023年10月1日から2026年9月30日までの3年間

消費税の納税義務がない事業者に経費等を支払った場合でも、経費等で支払った消費税の80%を控除できます。

1,100,000円(税込)の場合、100,000円✕80%=80,000円を控除

【3】2026年10月1日から2029年9月30日までの3年間

消費税の納税義務がない事業者に経費等を支払った場合でも、経費等で支払った消費税の50%を控除できます。

1,100,000円(税込)の場合、100,000円✕50%=50,000円を控除

【4】2029年10月1日以降(完全体)

消費税の納税義務がない事業者に経費等を支払った場合でも、経費等で支払った消費税を控除できません。

1,100,000円(税込)の場合 控除額 0円

3 消費税の納税義務がない事業者がすべきこと

取引先と話し合って、消費税の納税義務を負って登録事業者となるか、登録事業者にならず取引を継続するかなど、決めていくしかありません。

その際、消費税分の値引きを要求されることもあるかもしれません。

初めての制度であるため、先は読めません。

ですから、取引先としっかり打合せをしましょう。

個人経営の飲食店など、BtoC(Business to Consumer 事業者が一般消費者を対象に行うビジネス)については、お客さんは事業者でない場合がほとんどなので、あえて登録事業者になる必要はないでしょう。

(投稿者)

徳田貴久税理士事務所

熊本県熊本市中央区大江6丁目20-6-2F

問い合わせ tokuda@tokudaoffice.com