通勤手当の取り扱い|所得税・消費税・社会保険

事業者が通勤手当を役員や使用人に支給する場合、所得税と社会保険で課税・賦課の対象の可否が異なります。また、通勤手当は一般的に給与と合わせて支給されますが、給与と通勤手当は消費税の取り扱いが異なります。

これで通勤しています。

1 電車・バス通勤者

最も経済的で、合理的な経路及び方法で通勤した場合の通勤定期券などの金額が所得税非課税となります。

要は、最安・最短が原則で、ちょっと高くても理にかなっているならOKです。

例えば新幹線は高いけど早く着くから合理的だからOKだけど、グリーン車はダメ!などです。

上限は15万円です。

たまに自治体が通勤手当を補助して、移住してもらう取り組みなどを行ってますよね。

15万円を超える通勤手当は、支給できますが所得税が課税されます。

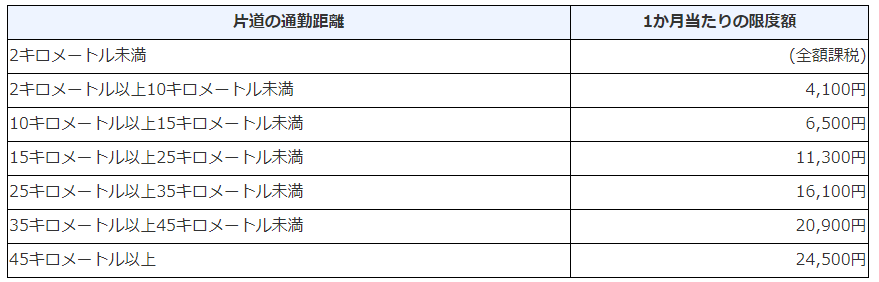

2 マイカー・自転車通勤者

片道の通勤経路の距離に応じて所得税の非課税限度額が決まります。

遠回り禁止です。

同じく上限は15万円です。

10km未満の人が、頑張って自転車で通勤すれば4,100円が非課税で丸儲けです。

45km以上頑張れば、24,500円なので結構浮きますよね。

バイク競技が趣味の方はお試しください。

3 電車・バスとマイカー・自転車など併用

上記1と2の合計額が所得税の非課税限度額です。

非課税の上限は合計で15万円です。

4 パートやアルバイトなどの短期雇用

フルタイムじゃなくても、日数が少なくても、月単位で計算します。

4 消費税の取り扱い

事業者が給与を支給した場合は、消費税の対象外取引となりますが、通勤手当を支給した場合は、消費税が控除できます。

通勤手当分の消費税を控除できるので、少し納税額が少なくなります。

5 社会保険の取り扱い

社会保険・労働保険は労働者に支払うもの全部が対象となります。

通勤手当15万円の人は、所得税は安くても、社会保険や労働保険がビックリするほど高くなります。

遠方に引っ越した場合、会社が通勤費用を負担してくれても、社会保険や労働保険が増えて手取りが経得る可能性があります。

(投稿者)

徳田貴久税理士事務所

熊本県熊本市中央区大江6丁目20-6-2F

tokuda@tokudaoffice.com