代表者の給料について、フリーランスと1人法人は何が違うのか?

ここではフリーランスとは、雇用していない個人事業主(青色申告)と定義します。

1人法人とは、代表者が自ら出資して法人を設立し、自分以外に雇用していない社長1人の法人と定義します。

フリーランスの人から多い質問で「自分の給料はどうしたらいいですか?」という内容です。

結論から言うと、フリーランスは自分自身に給料を払うことができません。

では、それぞれどのように計算するかを簡単に説明します。

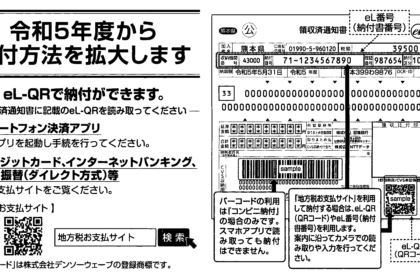

1 前提条件

フリーランスも1人法人も、下記の利益とします。

2 フリーランス

フリーランスは、前述の通り、自分自身に給料を支払うことができません。

具体的には、下記の方法のにより計算します。

総収入金額-必要経費=事業所得の金額

・総収入金額(20,000,000)

主に売上金額ですが、商品を自分で使った場合なども含まれます。

・必要経費(6,000,000+8,000,000=14,000,000)

収入に関連性のある経費です。

売上原価や、家賃、消耗品などが挙げられます。

他人に対する給料や、一定要件を満たせば家族に給料を支払うことができます。

ただし、自分に対して給料を支払うことができません。

・事業所得の金額

20,000,000-14,000,000=6,000,000

この事業所得について、所得税の計算を行います。

3 1人法人

1人法人の場合もフリーランスと同様に、利益が6,000,000になります。

ですが、役員報酬を6,000,000支払いますので、法人の利益は0です。

役員報酬6,000,000について、所得税の計算を行いますが、フリーランスと違う点は「事業所得」であるのに対して、法人の役員報酬は「給与所得」として所得税の計算を行います。

所得税は「所得の種類」によって計算方法が異なります。

具体的には、給与所得は次のように計算します。

収入金額-給与所得控除額=給与所得の金額

・収入金額(6,000,000)

主に役員報酬ですが、金銭以外の経済的な利益を法人から受けた場合は、その金額も含まれます。

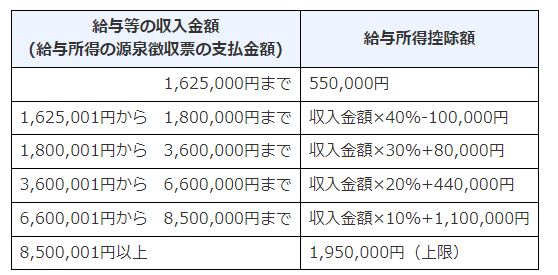

・給与所得控除(1,640,000)

役員報酬から、その金額に応じて控除することができる金額です。

下記が早見表です。

6,000,000✕20%+440,000=1,640,000

・給与所得の金額

6,000,000-1,640,000=4,360,000

この給与所得について、所得税の計算を行います。

※法人に利益が残った場合は、その利益に対して法人税が課されます。

4 まとめ

これだけでは、法人の方が有利に見えますが、それぞれにメリット・デメリットがあります。

例えば、法人は社会保険の加入義務があります。

税金だけに着目すると法人の方が有利でも、社会保険を含めると全く変わってきます。

一概には言えませんが、法人成りのタイミングは利益が1,500万円を超える頃です。

とはいえ、タイミングは税金や社会保険だけで考える必要はありません。

法人の方が、取引がしやすい業界などもあるようです。

それぞれにあったタイミングでフリーランスでいくか、法人設立を検討するかを判断すればいいと思います。

このタイミングについては、税理士同士でもかなりアドバイスが変わってきます。

税理士相談する際には、その税理士の人柄や考え方をよく知った上でお付き合いすることお勧めします。

(参考)