消費税の納税義務者になったら検討すべきこと

個人事業を開始して、売上高が一定の金額を超えた場合は消費税の納税義務が生じます。

自分で確定申告をしている人は、消費税の納税義務者になると経理処理は段違いに大変になります。

消費税には計算の方法が2種類あり、どちらを選択するかによって納税額が大きく変わることがあります。

それぞれの計算方法と、注意点を簡単に説明します。

※原則的な取り扱いを記載します。概要を説明するものですので、詳細については確認の上判断してください。

1 消費税の納税義務者

個人事業者が2021年の消費税を申告しなければいけないかどうかは、2019年の売上高で判断します。

2019年の売上高が1,000万円(税込)を超えていたら、2021年の消費税の申告が必要です。

この場合は2019年が終わった時点で、2021年の申告の要否がわかります。

もう1つ申告しなければいけない場合があります。

次の2つの要件を満たしたときです。

① 2020年1月1日から6月30日までの売上高が1,000万円を超えた

② 2020年1月1日から6月30日までの 給与や賞与の支払額が1,000万円を超えた

この場合は2020年6月末時点で、2021年の申告の要否がわかります。

2 消費税の計算方法

売上のときに受け取った消費税から、仕入や経費で支払った消費税を引いた残額を納付します。

【例】

売上 22,000,000円(うち消費税 2,000,000円)

仕入等 16,500,000円(うち消費税 1,500,000円)

納付税額 2,000,000円-1,500,000円=500,000円

3 簡易課税制度

2が原則的な計算ですが、仕入等には消費税が課税されないものがあったり、消費税10%や8%などが入り混じっていて大変です。

そこで中小企業の事務負担を減らすため、簡単な計算方法が選択できるようになっています。

それが簡易課税制度です。

簡易課税制度を適用するには要件があります。

それは、2年前の売上高が5,000万円以下という要件です。

簡易課税は、売上の消費税だけで納税額を計算することができます。

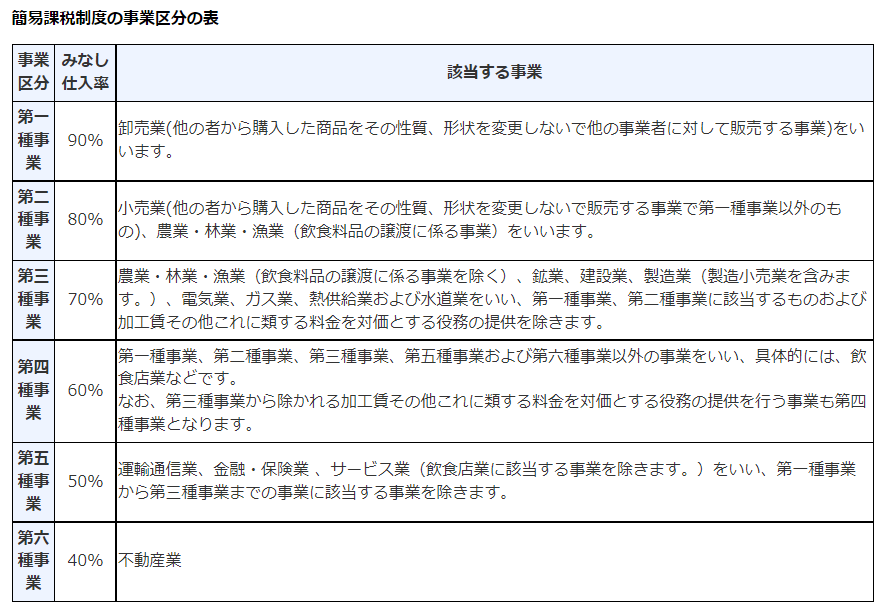

【例】飲食店の場合(店内の飲食のみ)

売上 22,000,000円(うち消費税 2,000,000円)

売上の消費税から引ける消費税 2,000,000円✕60%=1,200,000円

納付税額 2,000,000円-1,200,000円=800,000円

となります。

売上の消費税から引ける消費税の計算で使う割合は事業の種類によって違います。

ほとんどの業種において、簡易課税を適用したほうが納税額は少なくなります。

4 簡易課税制度の注意点

計算も簡単だし、納税額も少なくなるので、適用したいところですが注意が必要です。

① たまたま、高額な固定資産などを購入した場合

② 簡易課税で申告したら、次の年も簡易課税で計算しなくてはならない

①の場合は、簡易課税の方が納税額が多くなることがあります。

②の場合は、消費税の納税額が多くなるのを避けるために高額の設備投資を先延ばしにして、事業戦略が遅れる可能性があります。

5 終わりに

概要を説明しましたが、他にも多くの注意点があります。

消費税の納税義務逃れが難しくなるインボイス制度も2023年10月から始まります。

また、売上が多くなったら法人成りも検討しなければなりません。

消費税の申告義務者になったら税理士事務所に依頼することをおすすめします。

※今回は、個人事業者で說明しましたが、法人でも概ね同じ取扱です。

(投稿者)

徳田貴久税理士事務所

熊本県熊本市中央区大江6丁目20-6-2F

tokuda@tokudaoffice.com