免税事業者は保護されない|インボイス制度

公正取引委員会のホームページを見ると、「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」が掲載されています。

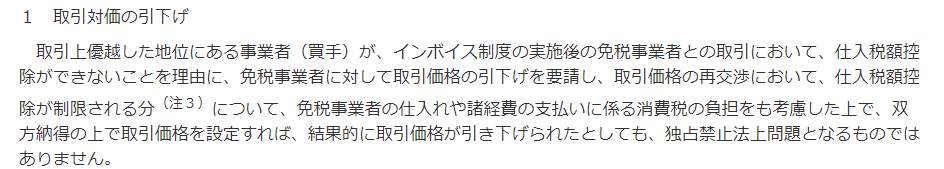

そのQ&Aの中で、「仕入先である免税事業者との取引について、インボイス制度の実施を契機として取引条件を見直すことを検討していますが、独占禁止法などの上ではどのような行為が問題となりますか。」という事項があります。

そこで、免税事業者が保護されないことが明確になっています。

1 Q&Aの記載内容

免税事業者も、仕入や経費の支払い時に、消費税を支払っているので、そのことは考慮しなさい。

その上であれば、取引対価の引き下げは可能です。

ということのようです。

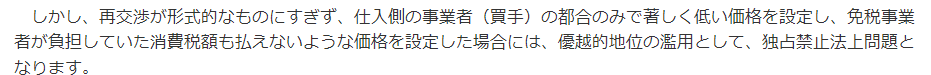

免税事業者が、消費税も払えないような価格を設定した場合は、問題になるそうです。

この線引は一体どの様に判断すればいいかわかりませんが、2で私なりに計算してみます。

直ちに、100%損するわけではないので、そこを考慮してね。ってことですが、いずれこの措置はなくなります。

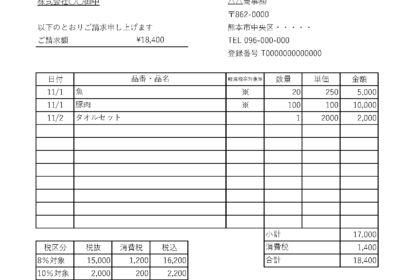

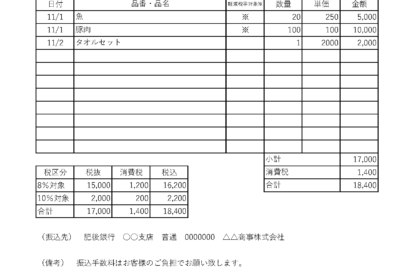

2 シミュレーション

例:野菜の卸売の場合

野菜の卸売業の利益率を10%と想定

(1)売手の計算(免税事業者)

① 現状のまま

売上 110万円

仕入 99万円

粗利 11万円

② 消費税分を全額値引き交渉された場合

売上 100万円

仕入 99万円

粗利 1万円

これは酷ですね・・・

同じ利益を出そうと思ったら11倍の売上が必要になります。

③ 粗利率(10%)に応じて値引き交渉された場合

売上 109万円(10万円✕10%=1万円の値引き)

仕入 99円

粗利 10万円

(1)買手の計算(課税事業者)

① 現状のまま

・消費税の納税 10万円 増加

・法人税の納税 10万円✕30%=3万円 減少

・結果 現金7万円の減少

これ、どういうことかというと、消費税は引けなくなるけど、その分の消費税相当額10万円は経費になるので、利益が減少して法人税の負担が減るということです。

でも、買手が赤字の会社だったら、減少する法人税がないので、消費税10万円の負担増のみとなります。

② 消費税分を全額値引き交渉した場合

・消費税の納税 10万円増加

・値引き分 10万円の現金が増加する

・法人税の納税 増減なし

・結果 改正前から現金の増減なし

③ 粗利率(10%)に応じて値引き交渉した場合

・消費税の納税 10万円増加

・値引き分 1万円の現金が増加する

・法人税の納税 9万円✕30%=2.7万円 減少

・結果 改正前から現金は6.3万円減少

3 おわりに

非常にわかりにくいですが、免税事業者が自分だけ損しないように考えると、買手側は損します。

ですので、値引きの交渉はあるものと考えておきましょう。

ただし、買手側が簡易課税制度という消費税の計算方法を適用する場合、免税事業者から仕入れても何も損することはありません。

消費税の納税義務者のうち、簡易課税制度の適用割合は約35%(令和2年度国税庁統計年報)です。

普段のお付き合いがよければ、消費税の交渉を受けないでしょう。

お付き合いが悪ければ、簡易課税制度の適用者でも交渉してくるでしょうけど・・・

(参考)

公正取引委員会 免税事業者及びその取引先のインボイス制度への対応に関するQ&A

(投稿者)

徳田貴久税理士事務所

熊本県熊本市中央区大江6丁目20-6-2F

問い合わせ tokuda@tokudaoffice.com