暦年贈与を深く考えてみました

相続税の改正により、生前贈与加算が3年から7年に変わります。

適用は2024年1月1日からです。

そこで、暦年贈与について改めて深く考えてみました。

1 暦年贈与とは

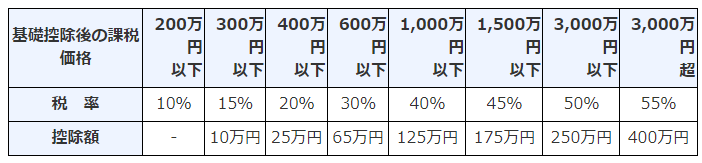

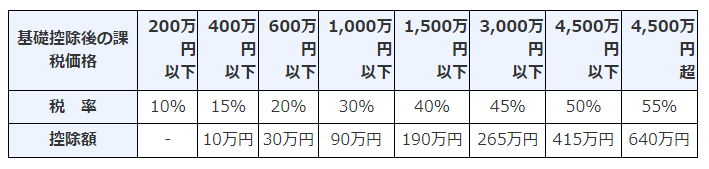

贈与税の計算は、その年の1月1日から12月31日に贈与を受けた金額を合計して、その合計額から110万円を控除した残額に税率を乗じて計算します。

これを暦年贈与といっています。

税率は、誰から贈与を受けたかで多少変わります。

① 一般贈与財産

・直系尊属以外の親族や他人から贈与を受けた場合

・直系尊属から贈与を受けたが、受贈者の年齢が財産の贈与を受けた年の1月1日現在において18歳(注)未満の子や孫の場合

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

※国税庁のホームページより引用

要するに

両親・祖父母など以外から贈与を受けた場合

OR

18歳未満で両親・祖父母などから贈与を受けた場合

② 特例贈与財産

18歳以上で両親・祖父母などから贈与を受けた場合

税率は、非常に高いです。

2 いままでの利用方法

① 非課税の範囲で贈与

毎年110万円以内で、コツコツ贈与して無税で財産を移転する。

贈与者が死亡した場合には、死亡前3年間は、贈与は無効になり相続税の計算に加算しなければならないが、それ以前の分は無税で財産を移転できます。

② 相続税より贈与税の方が税率が低い範囲で贈与

贈与税は、上記で示した通り非常に高いですが、金額によっては相続税より安く済みます。

(例)

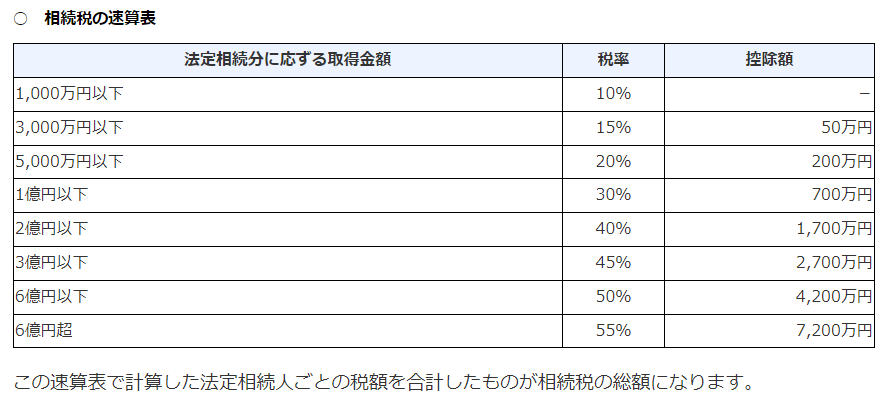

(1)子供2人が相続人で、親が3億円の現金を残して死亡した場合

(2)子供2人が相続人で、死亡の5年前に各1,000万円贈与して、2.8億円の現金を残して死亡した場合

(1)の計算

A 相続税

300,000,000-42,000,000=258,000,000

258,000,000÷2人=129,000,000

129,000,000×40%-17,000,000=34,600,000

34,600,000×2人=69,200,000

(2)の計算

A 相続税

280,000,000-42,000,000=238,000,000

238,000,000÷2人=119,000,000

119,000,000×40%-17,000,000=30,600,000

30,600,000×2人=61,200,000

B 贈与税

(10,000,000-1,100,000)×30%-900,000=1,770,000

1,770,000×2人=3,540,000

A+B=64,740,000

上記の通り

69,200,000-64,740,000=4,460,000

4,460,000円も税金の増額が変わります。

3 これからの利用方法

① 非課税の範囲で贈与

別の方法の方が有利になります。

それは後日説明しますが、暦年贈与とは別の贈与方法である相続時精算課税制度を利用するやり方です。

② 相続税より贈与税の方が税率が低い範囲で贈与

これは今まで通りの利用をするしかなさそうです。

まだまだ長生きする元気ピンピンのときに利用しましょう。

③ 相続人以外に贈与する

これは改正前と変わらないんですが、相続人以外に贈与する場合は、以前と同様に利用価値があります。

つまりどういうことかというと、生前贈与加算は相続人にのみ適用されるからです。

相続人以外の人が、贈与を受けた場合は、贈与税の申告のみで完結します。

ですから、孫・子の配偶者などに贈与する際に利用できます。

(参考)