個人事業主はいつ法人化すべきか

今回は、税と社会保障の負担の面から解説します。

結論からいうと、実質負担率に差は少なく、法人負担分の社会保険料があるため、法人の方が有利になる金額は、所得が相当高額になってから、ということになります。

1 所得区分ごとの負担率

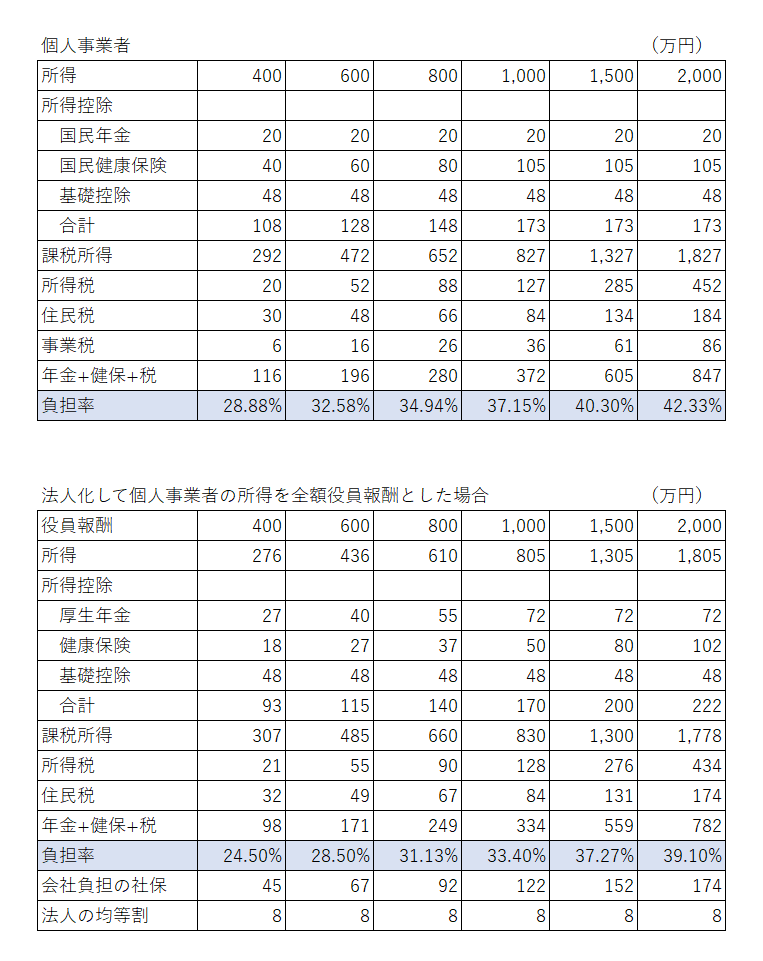

個人事業者の所得と、法人化して個人事業者の所得を全額役員報酬として支給した場合の、”社保+税”の負担率は下記のとおりです。

どの所得区分を見ても、法人の負担率が低いです。

しかし、法人負担の社会保険料が個人負担分と同額あります。

法人負担の社会保険料を考慮すると、所得2,000万円の区分の負担額は下記のとおりです。

個人事業者 847万円

法人 782万円+174万円=956万円

2 所得900万円で抑えた方がいい説

所得を900万円で抑えたほうがいいという説があります。

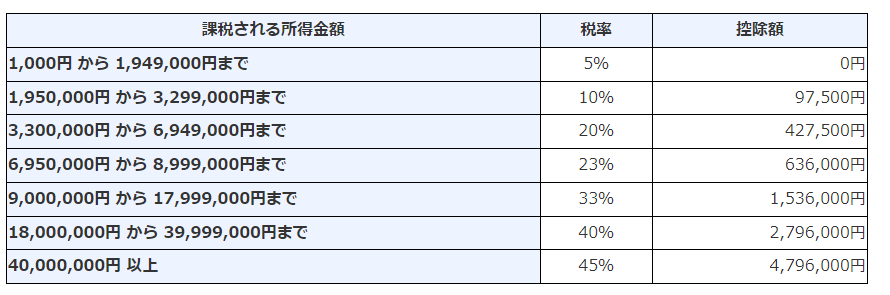

これは、所得が900万円を超えた場合、900万円を超えた部分の所得に対する所得税率が33%となり、23%→33%と爆上がりするためです。

ですが、実質の税と社会保険の負担率は、さほど上昇していません。

所得800万円 34.94%

所得1,000万円 37.15%

わずか2.21%しか上昇していません。

ですから、仕事の量を調整などせず、稼げるだけ稼ぎましょう。

3 所得900万円超えたら法人化した方がいい説

上記の「所得900万円で抑えた方がいい説」に起因して、よく言われる説です。

法人化しても個人事業者のときの所得全額を役員報酬として支給した場合、上記の表のように負担率はあまり変わりません。

社会保険の法人負担を考慮すると、所得が2,000万円になっても法人が不利です。

ただし、法人負担の社会保険は経費になるため、法人税を減らす効果があります。

さらに、法人税の税率は、400万円までは約23%であるため、役員報酬を低めに設定して、法人に利益を残して法人税を納めるという方法をとる場合もあります。

何が言いたいかというと、複雑すぎて正確にシミュレーションできないし、個人事業者の法人化のタイミングは、はっきりいって分かりません。

他の節税対策なども絡んできます。

4 結論

ChatGPTに聞いてみました。

うん、まあそうですね・・・

とにかく個別性が高いので、税理士に相談してください(笑)